文:子元

來源:零壹财經(jīng)

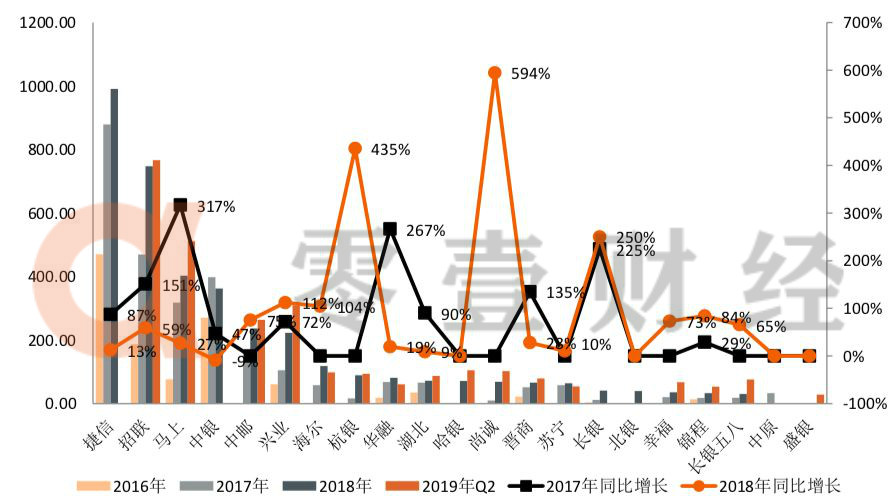

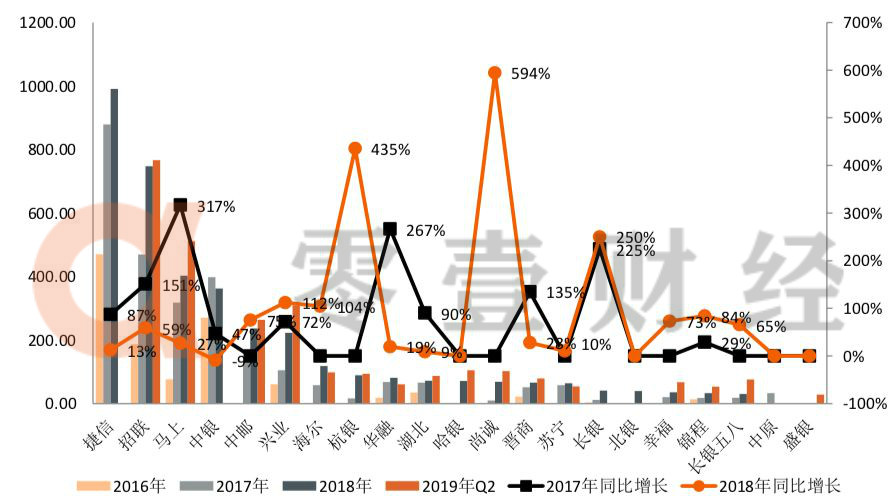

消費金融公司的股東之争、模式之争及用戶之争,最終會(huì)體現在公司業績報表中資産質量的高與低。 6月19日,銀保監會(huì)其他非銀行金融機構監管部副主任龐雪峰在2019消費金融公司高層座談會(huì)上表示,消費金融公司要做實資産質量,從追求規模、速度的粗放式發(fā)展向(xiàng)注重質量、效益的内涵式發(fā)展轉變。消費金融公司的資産情況再次引起(qǐ)廣泛關注及讨論。 本報告將(jiāng)淺析2016年-2019年2季度19家消費金融公司的資産規模變化情況,之後(hòu)聚焦頭部消費金融公司的資産構成(chéng)及資産質量,并加以探讨。 1. 行業資産規模:4000億規模仍較小,頭部公司增速放緩 2018年,消費金融公司總資産占全國(guó)金融機構住戶短期消費貸款規模較小。2018年金融機構住戶短期消費貸款規模爲88080.36億元;據零壹智庫統計,基于數據的可得性,2018年排名前19家消費金融公司資産規模爲3773.56億元,占比僅爲前者的4.28%。 再從微觀對(duì)比看,2018年消費金融公司資産規模與單家銀行的單項資産相比也不大。截至2018年末,民生銀行的信用卡應收賬款規模爲3932.49億元,與19家消費金融公司總資産規模旗鼓相當。 2018年消費金融公司資産規模約4000億元,頭部公司增速放緩。據零壹智庫的不完全統計,2016年消費金融公司資産規模爲1000億元以上,2017年資産規模大幅增加,同比增長(cháng)136%,達到2700億元。而2018年,19家消費金融公司總資産爲3773.56億元(全行業預計在4000億元附近),較2017年增長(cháng)38%,增速有所放緩。 2018年末,捷信消費金融、招聯消費金融和馬上消費金融頭部公司總資産同比增速分别爲13%、59%和27%。一方面(miàn),3家頭部公司中兩(liǎng)家低于行業平均增速;另一方面(miàn),捷信消費金融、招聯消費金融和馬上消費金融的總資産同比增速更大幅低于其2016年和2017年的同比增速。圖1:2016年-2019年6月19家消費金融公司總資産變化情況(單位:億元)  資料來源:公司财報,零壹智庫

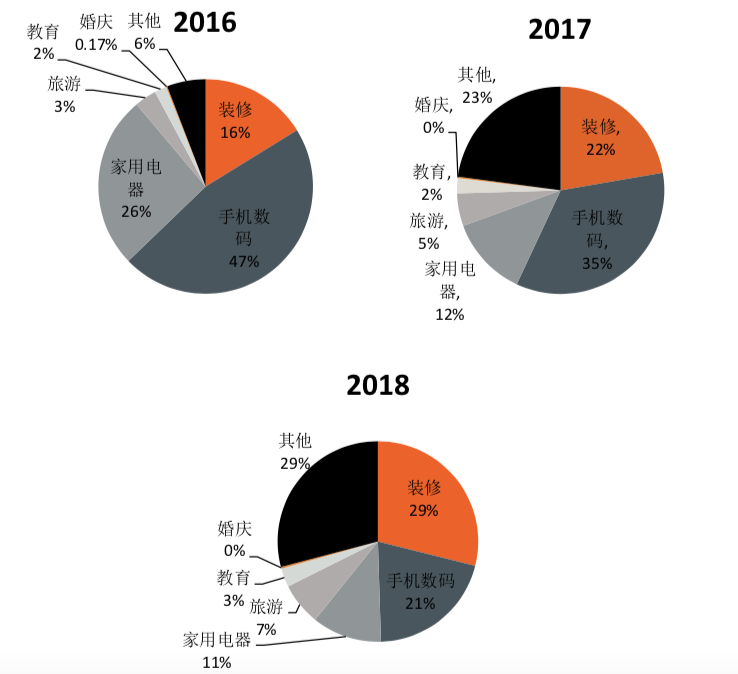

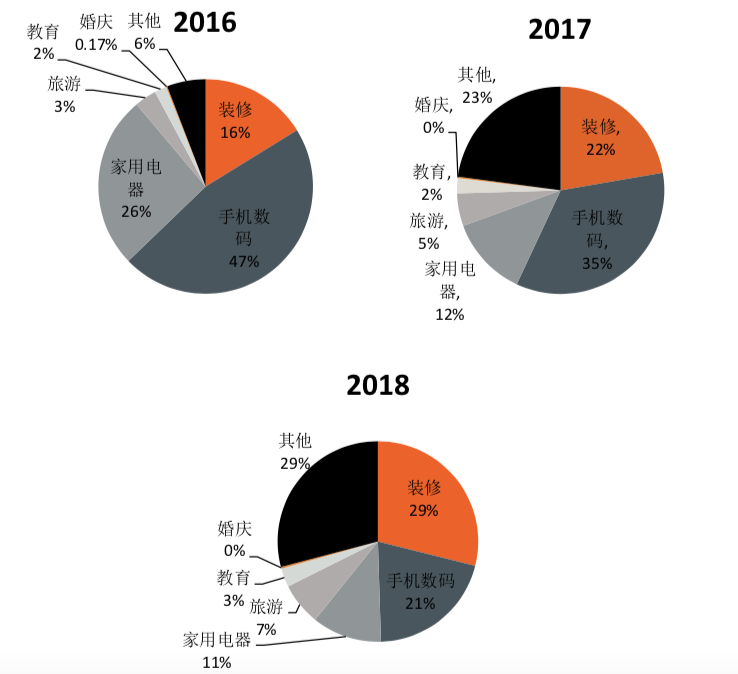

資料來源:公司财報,零壹智庫 中小消費金融公司增速顯著提升。2018年,杭銀消費金融、尚誠消費金融和長(cháng)銀消費金融等中小公司總資産增速較2017年分别增長(cháng)435%、594%和250%。主要原因在于這(zhè)3家消費金融公司在2017年初步展業,2018年資産和業務規模有所擴大,增速較明顯。 簡言之,從資産規模增速看,消費金融行業呈“收斂”态勢,馬太效應并未顯現。 2. 頭部公司資産:捷信和興業裝修貸款占比最大,不良率2%-4% 2016年-2018年捷信消費金融、中銀消費金融和興業消費金融主要資産構成(chéng)爲發(fā)放貸款和墊款,其規模呈上升趨勢,占比約爲90%。全國(guó)大型商業銀行資産中發(fā)放貸款和墊款占比約爲60%,其他主要包括投資資産和同業資産;相比之下,消費金融公司貸款和墊款占比較高,而銀行的資産結構較爲多元化。 從資産用途上看,消費金融公司主要的消費貸款産品包括手機數碼産品、裝修、家用電器、旅遊、婚慶、家用及醫美等。從僅有數據看,2018年,裝修貸款爲捷信消費金融和興業消費金融最大的貸款投向(xiàng)領域。圖2:2016年-2018年捷信消費金融公司消費貸款各類産品餘額占比  資料來源:公司金融債券募集說明書,零壹智庫

資料來源:公司金融債券募集說明書,零壹智庫 2016年-2018年,3家頭部消費金融公司的不良率在2%-4%之間。捷信消費金融、中銀消費金融和興業消費金融的不良率均有所波動,最高點爲2016年捷信消費金融不良率4.45%;最低點爲興業消費金融不良率2.28%。圖3:2016年-2018年捷信、中銀和興業消費金融公司不良率情況  資料來源:Wind數據,公司金融債券募集說明、信用評級報告,零壹智庫

資料來源:Wind數據,公司金融債券募集說明、信用評級報告,零壹智庫 注:城商行不良率爲20家上市城商行不良率均值;農商行不良率爲安永會(huì)計師事(shì)務所《中國(guó)上市銀行2018年回顧及未來展望》,2016年-2018年,全國(guó)上市農商行的不良率均值。

關鍵詞: