如今,中小銀行紛紛尋求小微業務數字化、線上化轉型。以此爲契機,商業銀行通過(guò)與金融科技公司合作,搭建全流程線上化的小微信貸模式。

睿智合創(北京)科技有限公司(簡稱“睿智科技”)作爲金融信貸技術解決方案的領先企業,通過(guò)自身積累的技術優勢,可協助銀行等金融機構搭建小微業務信貸全流程,覆蓋獲客、系統、風控和運營的全面(miàn)體系建設。

助力某商業銀行小微風控體系搭建

實現業務規模增長(cháng)和資産質量雙向(xiàng)平衡

在風險可控前提下,持續擴大新增貸款規模,提升信貸增長(cháng)的穩定性和可持續性,是助力實體經(jīng)濟回暖和提振市場信心的重要基石。某頭部商業銀行小微業務爲實現風險可控以及貸款規模增長(cháng)的雙向(xiàng)目标,亟需搭建線上小微信貸審批體系,但實操過(guò)程中面(miàn)臨著(zhe)行業共性的三大挑戰:

審批時效性如何保證?

貸款規模如何快速上升?

貸款風險如何防控?

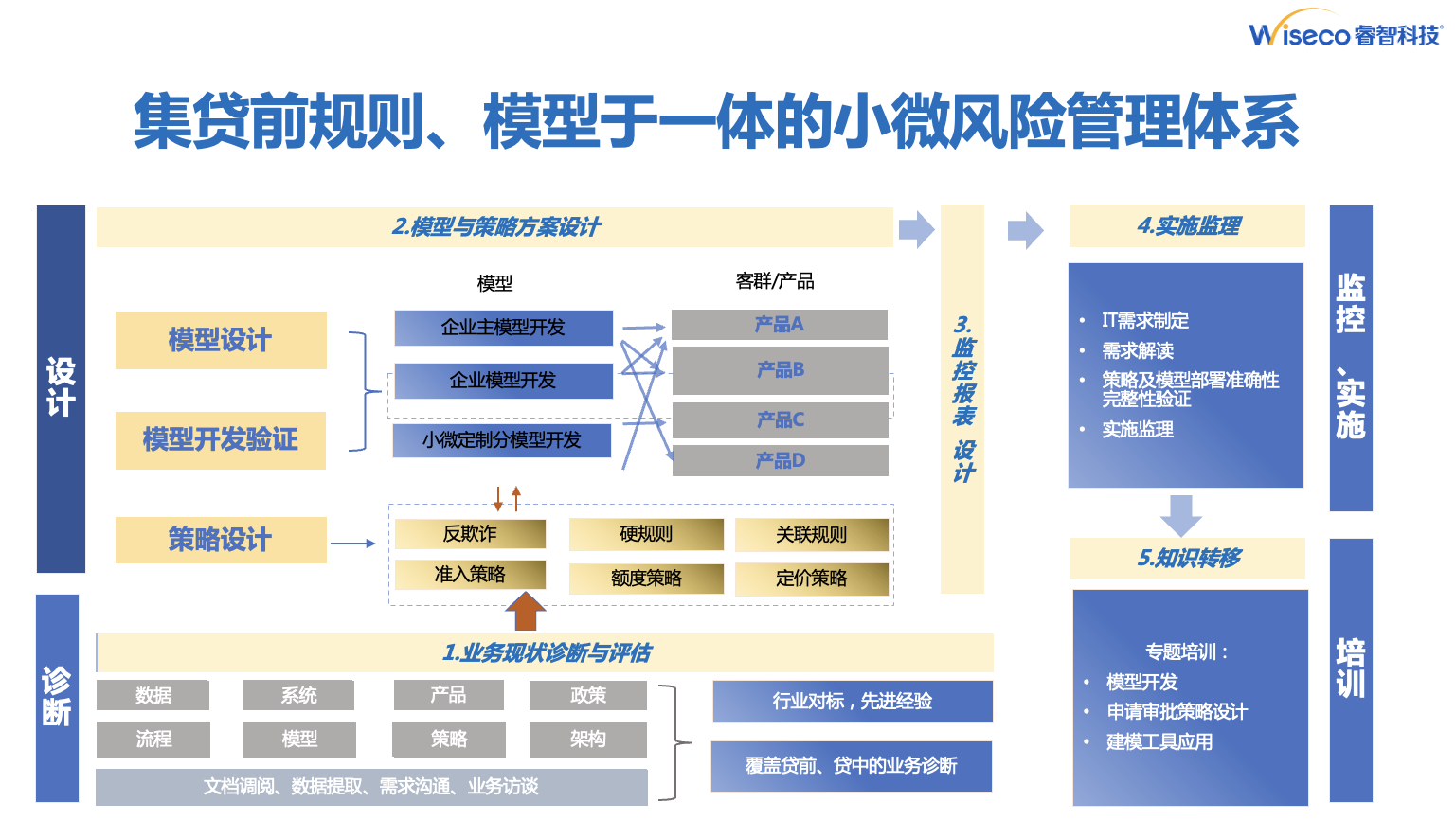

睿智科技將(jiāng)同業先進(jìn)的線上小微信貸風控解決方案結合該行實際情況,提供定制化服務,幫助客戶實現業務規模增長(cháng)和資産質量雙向(xiàng)平衡,取得了以下四個方面(miàn)的顯著成(chéng)果,本項目也成(chéng)爲了行方的标杆項目:

01 打造線上小微貸前自動化審批決策科學(xué)體系

可爲全自動化審批提供紮實的基礎和框架,爲後(hòu)續業務放量保駕護航。

02 領先同業完成(chéng)小微模塊指标體系建設

從工商、司法、個人人行征信、企業人行征信、稅務等維度,開(kāi)發(fā)衍生幾千餘個變量,領先同業完成(chéng)建設。

03 從0到1搭建數據驅動的貸前風控模型及策略開(kāi)發(fā)

針對(duì)逾期客群效果顯著,模型的效果KS可達50%以上,達到行業先進(jìn)水平。搭配開(kāi)發(fā)的準入策略,可使得産品A進(jìn)件的審批通過(guò)率提升約4.6%,壞賬率可壓降至42%;産品B進(jìn)件的審批通過(guò)率提升約11.1%,壞賬率可壓降至47%。

04 首次實現基于風險等級的定額定價

新開(kāi)發(fā)的額度策略,根據風險和還(hái)款能(néng)力進(jìn)行額度适配,最終可使得額度提升達約40%。

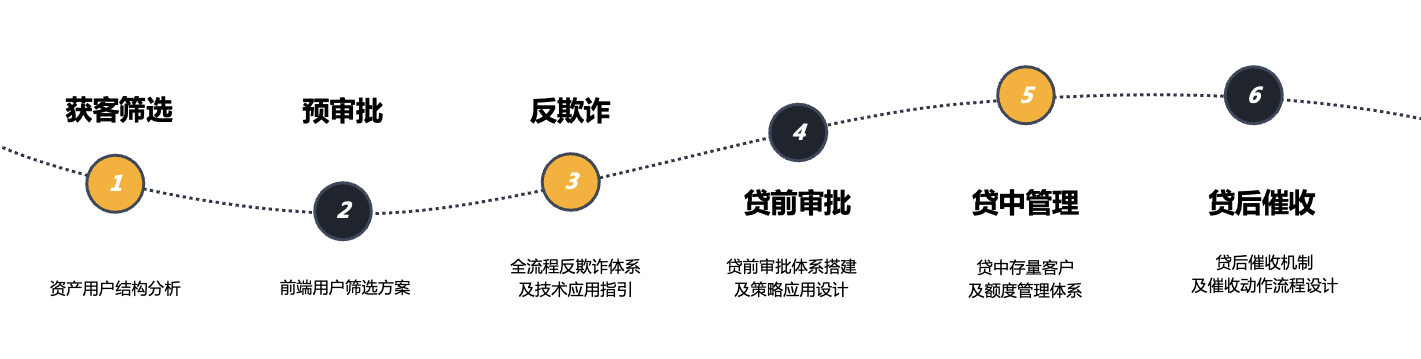

小微信貸業務全流程體系搭建

全方位解決小微風控各類痛點

小微金融風控當前存在信息不對(duì)稱、審批流程不規範、風險管理工具不完善以及技術應用和數據分析能(néng)力不足等問題。

睿智科技依托于多年大數據評分的先進(jìn)經(jīng)驗,擁有各種(zhǒng)維度數據源的應用與實踐經(jīng)驗,可以對(duì)金融機構通過(guò)行内和外部三方數據相結合的方式,對(duì)于小微客戶的貸款資質進(jìn)行快速且有效地判别;可以提供多維數據維度和信貸全流程方案設計,爲金融機構提供全面(miàn)的小微金融解決方案。

睿智科技獨有小微企業信用評分

提供有效信息補充

如今,睿智科技爲幾乎全部30家消金及頭部大型互金平台提供小微評分,其中KS在30%~50%,爲市場領先;且在三農信貸客群的覆蓋率超過(guò)95%。

睿智科技的小微企業信用評分也可作爲外部數據的有效補充,企業主評分和企業評分維度充分考慮到客戶及企業的履約情況、借貸傾向(xiàng)、資産情況、消費支付以及關系網絡等維度,特别是對(duì)于企業特有的數據維度、企業關系圖譜分析、企業支付收單數據、企業稅票等數據、企業平台類數據,以及流量、區域風險、商圈等信息,可形成(chéng)對(duì)客戶全方位、立體式風險維度的掃描,從而對(duì)信貸企業的信貸以及風險維度進(jìn)行精準有效識别。