當前宏觀環境如何?

當前國(guó)際股市如何?

零售信貸行業風險趨勢如何?

各金融細分行業客群的當前風險如何?

各金融細分行業客群的利率偏好(hǎo)如何?

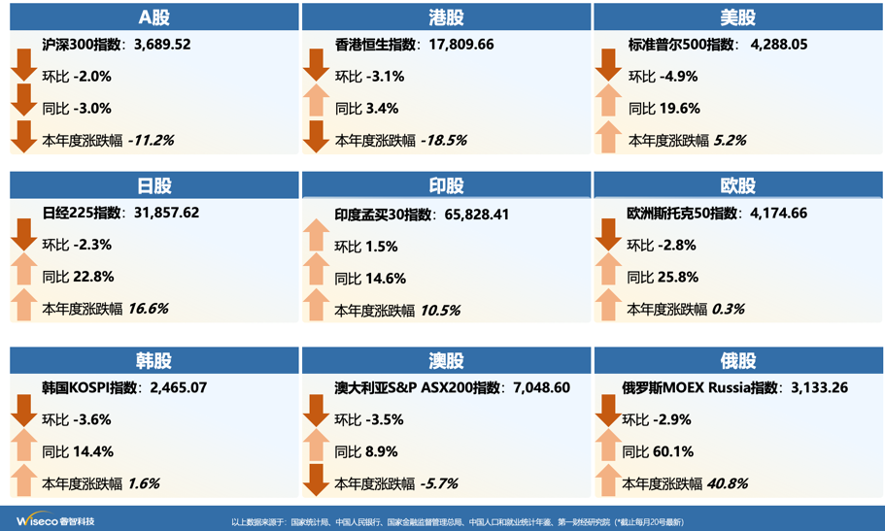

針對(duì)以上信貸行業關心的問題,睿智科技模型研發(fā)團隊經(jīng)過(guò)市場需求、宏觀數據來源、數據挖掘技術、行業熱點關注的全面(miàn)調研,精心打造出品《宏觀經(jīng)濟及零售信貸風險分析報告》,通過(guò)宏觀經(jīng)濟解讀、行業風險洞察、利率偏好(hǎo)洞察三大闆塊幫助零售信貸行業各機構全面(miàn)了解宏觀市場、洞察行業風險,爲行業級客群優化提供針對(duì)性強的優化方向(xiàng)和參考标準。

《宏觀經(jīng)濟及零售信貸風險分析報告》具備以下兩(liǎng)大特色:

1、全面(miàn)覆蓋的行業信息

自2014年6月公司成(chéng)立以來,睿智科技合作客戶達數百家,在合作的行業類型、客戶類型、渠道(dào)類型、産品類型四大維度信息均覆蓋全面(miàn)。

2、專業的建模團隊

模型團隊利用自身強大的數據挖掘技術整合宏觀數據;首創性地提出睿智風險評分、五級分類和六維畫像,提前洞察行業風險;基于睿智科技自研産品利率等級,分析行業客群的利率偏好(hǎo)。

一、最新熱點速覽

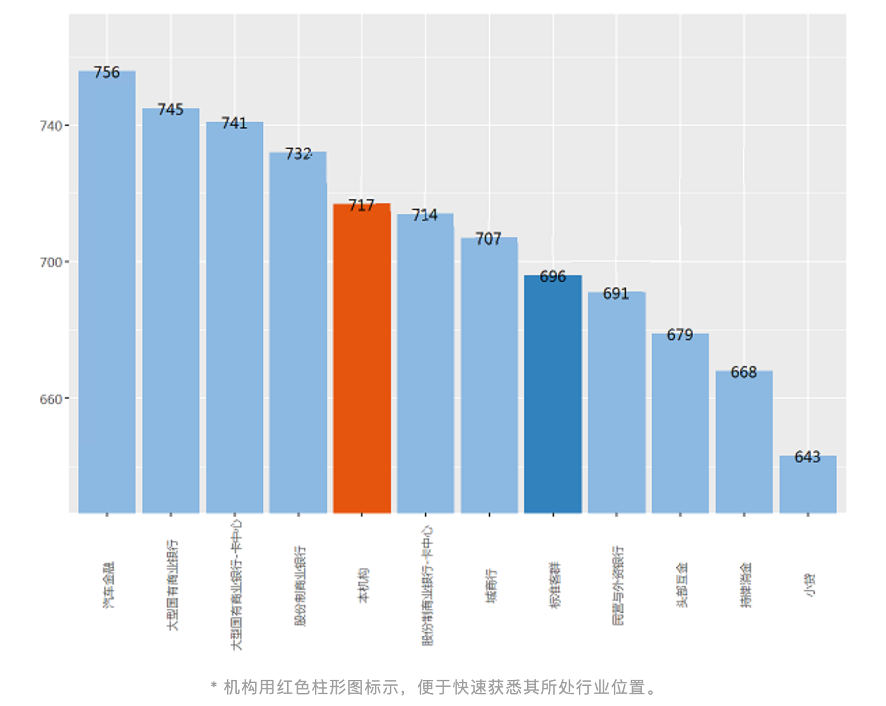

最新熱點速覽——宏觀經(jīng)濟

宏觀解讀闆塊數據來源于:國(guó)家統計局、中國(guó)人民銀行、國(guó)家金融監督管理局、中國(guó)人口和就業年鑒、滕景AI經(jīng)濟預測、第一财經(jīng)研究院(*截至每月20号最新)

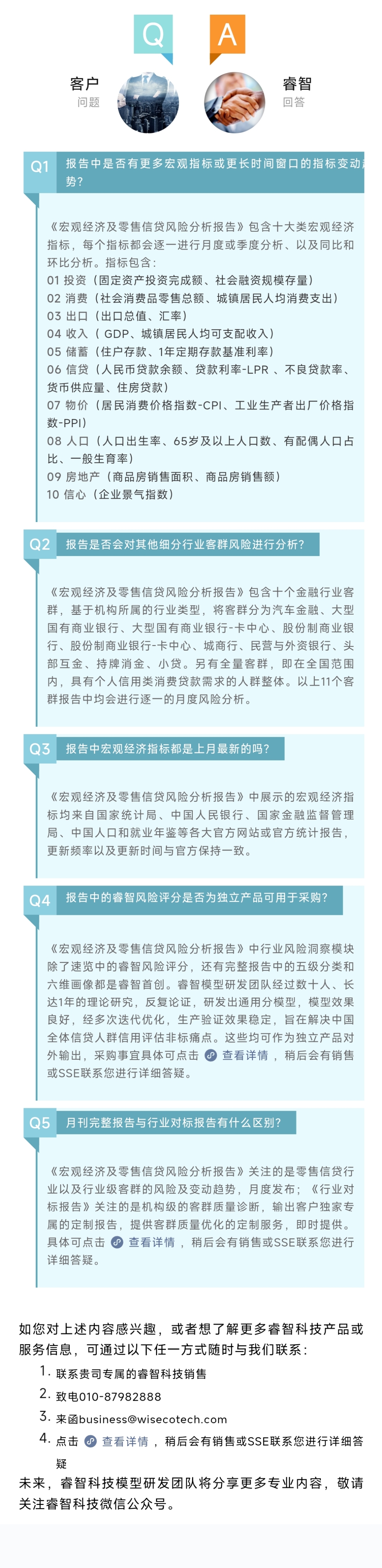

最新熱點速覽——國(guó)際股市

國(guó)際股市指數闆塊數據來源于:英爲财情(*截至每月20号最新)

說明:股票指數環比和同比基于收盤價計算,本年度漲跌幅基于2023年1月1日的收盤價計算。

最新熱點速覽——行業風險

行業洞察闆塊數據來源于: 睿智科技(*截至每月20号最新)

說明:睿智風險評分越高,表示風險越低。評分下降,表示風險升高。

二、行業風險洞察

睿智風險評分:睿智風險評分是由指定客群的通用分平均計算而來,其展現形式依然是刻畫全圖譜客群信用風險水平的評分形态,評分範圍在300~900分,分值越高代表在信貸場景中的逾期風險越低。

形态,評分範圍在300~900分,分值越高代表在信貸場景中的逾期風險越低。

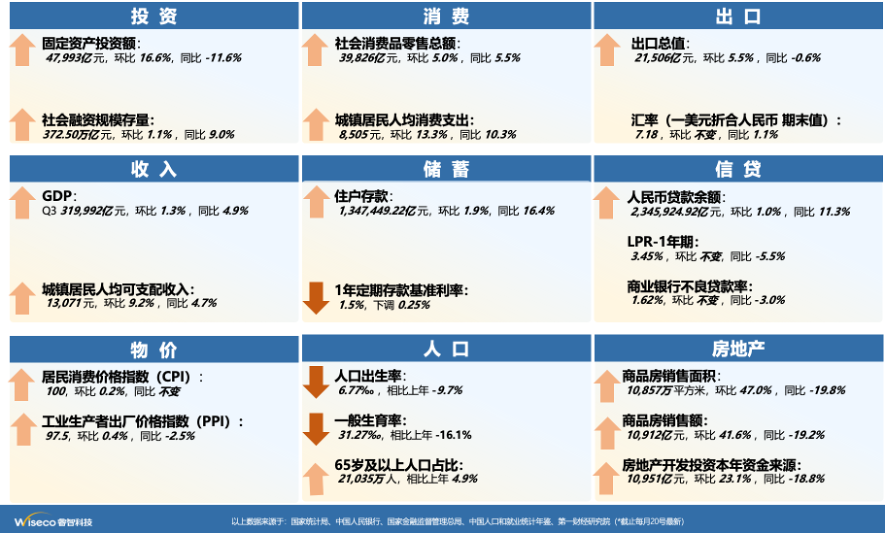

Part.1:行業客群睿智風險評分對(duì)比分析

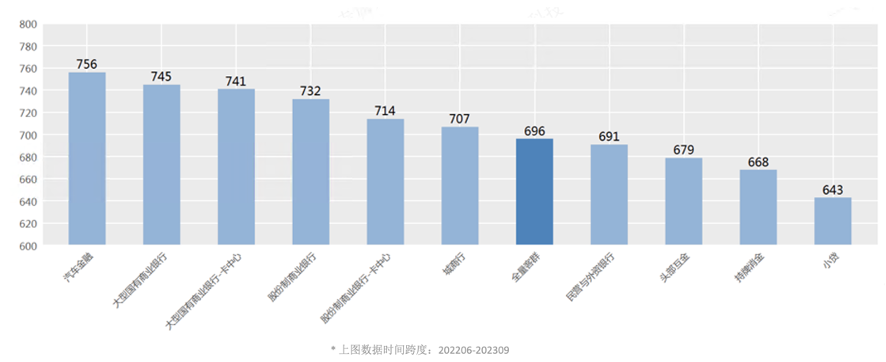

10個金融行業客群存在明顯差異,汽車金融客群最優質,小貸客群最下沉。

對(duì)比10個金融行業客群的睿智風險評分發(fā)現,不同行業間客群質量存在明顯差異,與全量客群相比,更加優質的6個行業中,汽車金融客群質量最優質;更加下沉的4個行業中,小貸客群質量最下沉。

按照睿智風險評分由高到低,6個優質行業客群依次爲: 汽車金融、大型國(guó)有商業銀行、大型國(guó)有商業銀行-卡中心、股份制商業銀行、股份制商業銀行-卡中心、城商行,4個下沉行業客群依次爲:民營與外資銀行、頭部互金、持牌消金、小貸。

Part.2:行業客群睿智風險評分變動趨勢

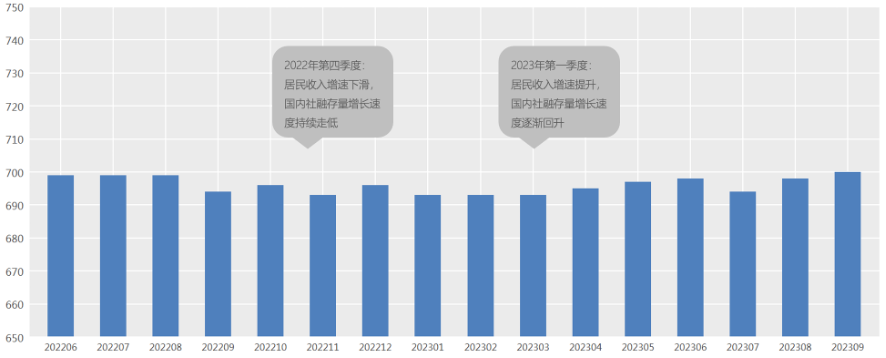

零售信貸:後(hòu)疫情時代宏觀睿智風險評分2023年逐漸回升。

三、利率偏好(hǎo)洞察

利率等級:幫助金融機構提升其科學(xué)授信、風險差異化管理的決策能(néng)力;利用大數據洞察能(néng)力,通過(guò)客戶貸款申請行爲、信貸賬戶情況、資産狀況等維度預測客戶對(duì)不同利率水平的貸款産品的偏好(hǎo)。等級由低到高可細分5檔位(I1-I5),每檔代表不同利率區間,代表客戶對(duì)該利率區間的貸款産品更爲偏好(hǎo)。

Part.1:行業客群利率等級對(duì)比分析

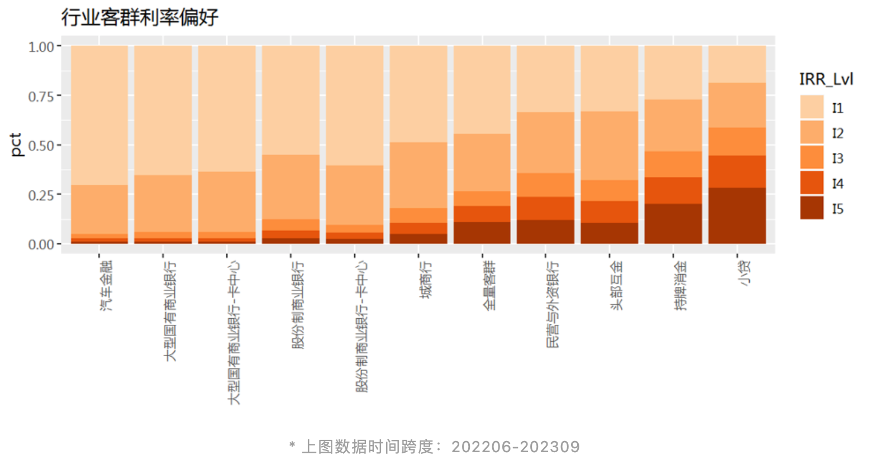

優質行業客群明顯偏好(hǎo)低利率産品,下沉行業客群更加偏好(hǎo)中高利率産品。

進(jìn)件客群:各行業客群的利率偏好(hǎo)與睿智風險評分呈現良好(hǎo)的相關性,随著(zhe)睿智風險評分逐漸降低,低利率等級的客群占比逐漸減少,高利率等級的客群占比逐漸升高。

Part.2:業客群利率等級變動趨勢

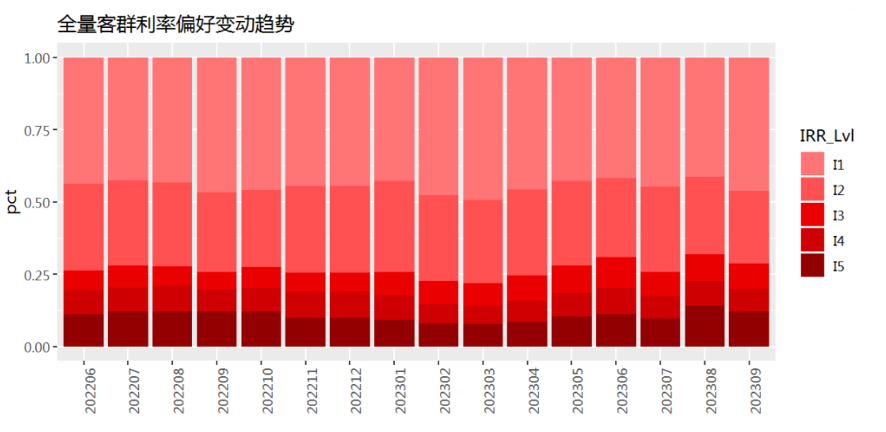

零售信貸:後(hòu)疫情時代宏觀利率等級變動趨勢呈現分化狀态,I1等級2023年仍處于波動中,近期有所上升;I2等級2023年相對(duì)比較平穩,近期有所下降;I3等級2023年有所回升,近期有所波動;I4、I5等級2023年有所波動。

四、關于行業對(duì)标報告

行業對(duì)标報告是以全場景下通用分模型爲評價标尺,對(duì)某一金融機構客群質量進(jìn)行行業級風險評估的報告。該報告可輔助機構對(duì)其開(kāi)展的金融業務的風險管理水平進(jìn)行診斷及優化,同時分享機構驗證場景分回溯效果或洞察場景分生産監控情況。

以下爲某機構獲取行業位置的示例: