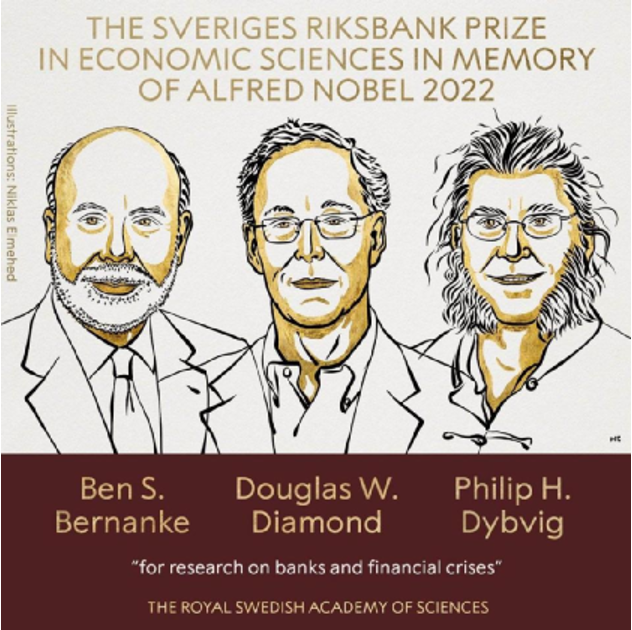

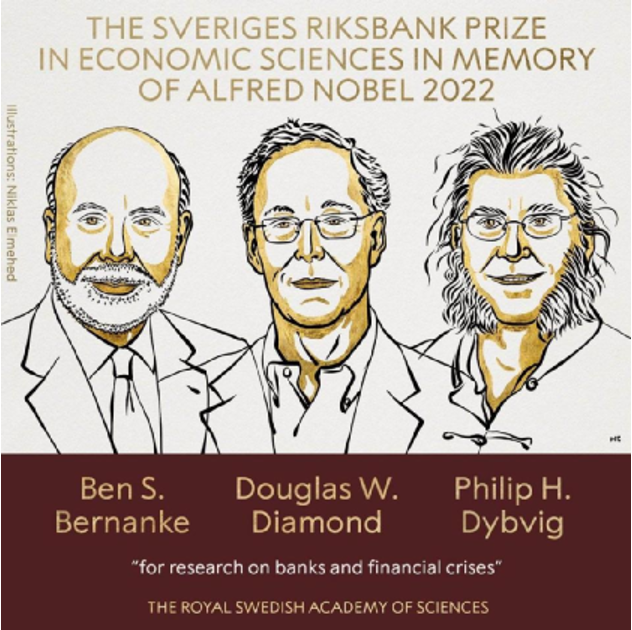

你還(hái)記得2022年諾貝爾經(jīng)濟學(xué)獎獲得者都(dōu)有誰嗎?據報道(dào),爲表彰三位經(jīng)濟學(xué)家“對(duì)銀行和金融危機的研究”,瑞典皇家科學(xué)院將(jiāng)2022年諾貝爾經(jīng)濟科學(xué)獎授予三位經(jīng)濟學(xué)家,他們分别是:Ben S. Bernanke(本·S·伯南克)、Douglas W. Diamond(道(dào)格拉斯·W·戴蒙德)和Philip H. Dybvig(菲利普·H·迪布維格)。

諾貝爾獎委員會(huì)指出,三位經(jīng)濟學(xué)家的研究增進(jìn)了社會(huì)對(duì)銀行、銀行監管、銀行危機以及應對(duì)金融危機的方式的理解。這(zhè)三位獲獎者都(dōu)出生于20世紀50年代,均爲“50後(hòu)”,他們在20世紀80年代初爲一系列現代銀行研究奠定了基礎:

三位經(jīng)濟學(xué)家長(cháng)期、深入的研究,對(duì)監管金融市場和應對(duì)金融危機頗具意義。睿智科技的評分研發(fā)團隊爲大家帶來了《從諾貝爾獎到不良資産處置》培訓,内容覆蓋了三位經(jīng)濟學(xué)家的背景、獲獎理由、金融機構在經(jīng)濟危機中的角色、引起(qǐ)2008年金融危機的原因、ABS的發(fā)行爲什麼(me)重要、ABS在不良資産處置中的作用、如何利用大數據技術優化ABS不良資産估值等方面(miàn),受到了睿智科技小夥伴們的熱烈歡迎。

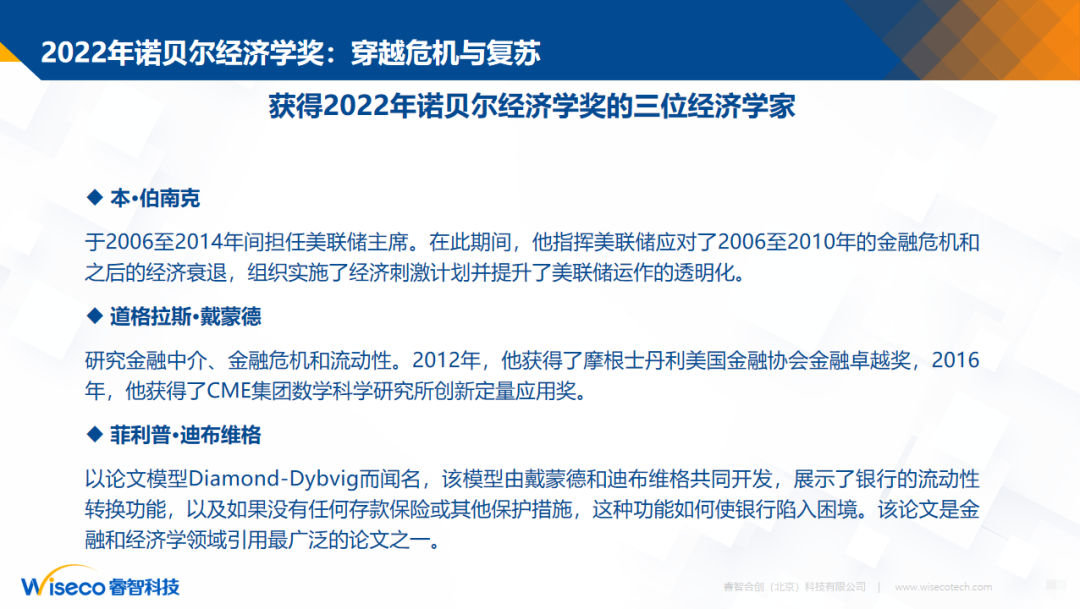

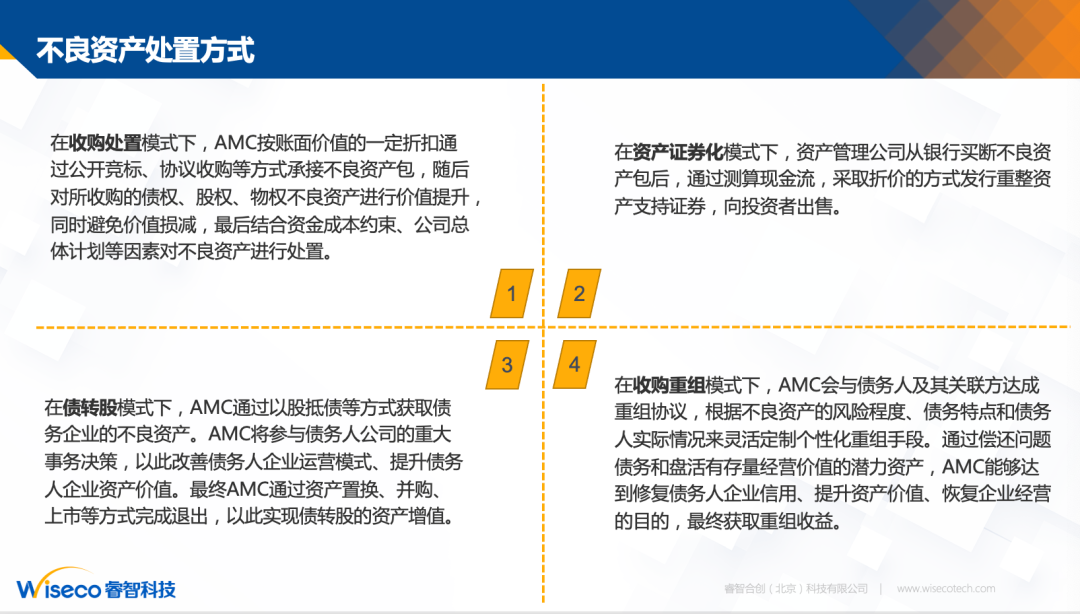

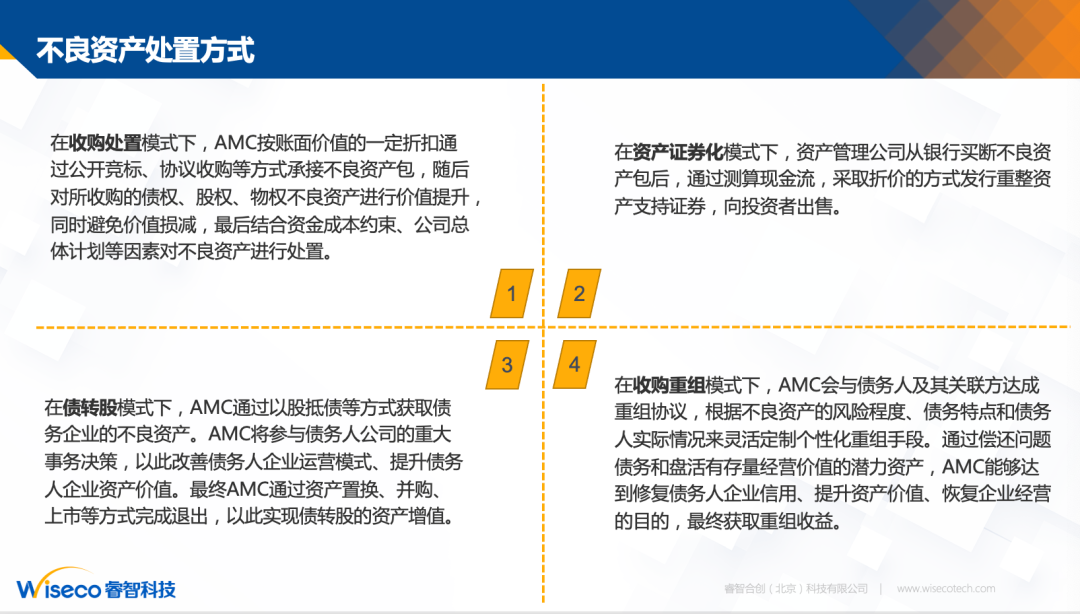

2022年諾貝爾經(jīng)濟學(xué)獎:穿越危機與複蘇諾貝爾獎委員會(huì)表示,2022的經(jīng)濟學(xué)獎得主顯著提高了我們對(duì)銀行在經(jīng)濟中,尤其是在金融危機期間所扮演角色的理解。他們研究中的一個重要發(fā)現是:爲什麼(me)避免銀行倒閉至關重要。經(jīng)濟科學(xué)獎委員會(huì)主席Tore Ellingsen(托爾·埃林森)表示:“獲獎者的見解提高了我們避免嚴重危機和昂貴救助的能(néng)力。”從三位獲獎者的經(jīng)曆我們不難看出,他們都(dōu)曾在金融機構任職:伯南克曾是美聯儲前主席,戴蒙德曾是美國(guó)金融協會(huì)的前主席,迪布維格也曾擔任西方金融協會(huì)主席。資料來源:睿智科技《從諾貝爾獎到不良資産處置》培訓課件1983年,戴蒙德與迪布維格以共同開(kāi)發(fā)的Diamond-Dybvig(DD模型)爲世人矚目,該模型從流動性轉換功能(néng)的角度證明了金融中介,例如銀行(主要是存款類金融中介)存在的理由以及銀行自身的脆弱性。戴蒙德和迪布維格提出政府應當作爲金融機構的“最後(hòu)貸款人”,這(zhè)樣(yàng)會(huì)避免産生恐慌,從而避免擠兌發(fā)生,防止金融機構破産;在危急時刻,最後(hòu)貸款人即中央銀行應盡融通責任。30年代大蕭條後(hòu),各國(guó)中央銀行基本都(dōu)承擔了“最後(hòu)貸款人”的職責,爲銀行提供最後(hòu)一道(dào)保障。聯系到我國(guó)國(guó)情,央行履行著(zhe)“最後(hòu)貸款人”職責。“中國(guó)人民銀行作爲我國(guó)的央行,承擔著(zhe)最後(hòu)貸款人的職責,防止銀行因信用風險陷入擠兌,從而破壞金融穩定性。”睿智科技評分研發(fā)專家表示,以包商銀行風險處置爲例,2019年5月,人民銀行同銀保監會(huì)依法接管包商銀行後(hòu),爲防止引發(fā)銀行擠兌、金融市場波動,通過(guò)存款保險基金出資、人民銀行提供資金支持,先行對(duì)個人和機構債權予以合理保障,後(hòu)續以新設銀行收購承接方式推動包商銀行改革重組。伯南克無疑是三位諾貝爾經(jīng)濟學(xué)獎得主中更受關注的一位,他的研究興趣主要是大蕭條,曾發(fā)表1929年大蕭條的經(jīng)濟史研究理論,還(hái)曾以美聯儲前主席的身份應對(duì)2008年的金融危機。伯南克認爲,始于1929年的大蕭條其實原本是一次普通的衰退,但是1930年發(fā)展爲銀行危機,大量擠兌導緻銀行破産,銀行數量在3年之内減少了一半。而銀行大量破産之後(hòu),市場上的借貸成(chéng)本變得昂貴,最終使得信貸緊縮,造成(chéng)對(duì)總需求的影響,這(zhè)是30年代大蕭條的重要原因。正是由于對(duì)大蕭條有了這(zhè)樣(yàng)的認識,所以,當伯南克在美聯儲主席任上遭遇次貸危機時,他采取了雙管齊下的應對(duì)辦法:一是大規模的量化寬松;二是盡量避免大型金融機構倒閉讓危機升級。如今看來,三位經(jīng)濟學(xué)家的理論與實踐對(duì)于金融機構應對(duì)金融危機及對(duì)金融機構的不良資産處置有著(zhe)積極的指導意義。根據畢馬威發(fā)布的《2022年中國(guó)銀行業調查報告》顯示,我國(guó)商業銀行“撥備動态管理挑戰加大,不良貸款處置壓力增大”。截至2021年末,我國(guó)商業銀行不良貸款總額爲2.85萬億元,同比增長(cháng)5.4%。2022年一季度商業銀行不良貸款餘額2.91萬億元,較上季末增加653億元。“不良資産的管理對(duì)于銀行來說是非常重要的。”睿智科技評分研發(fā)專家先向(xiàng)大家介紹了不良資産處置的四種(zhǒng)方式,即分别在收購處置模式、資産證券化模式、債轉股模式、收購重組模式情況下如何處置。

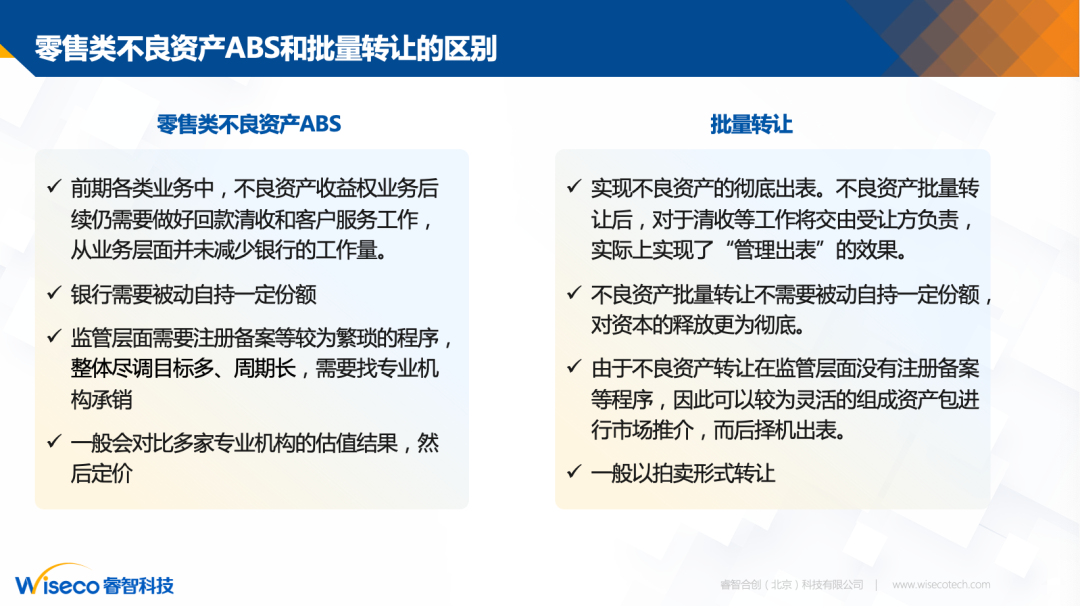

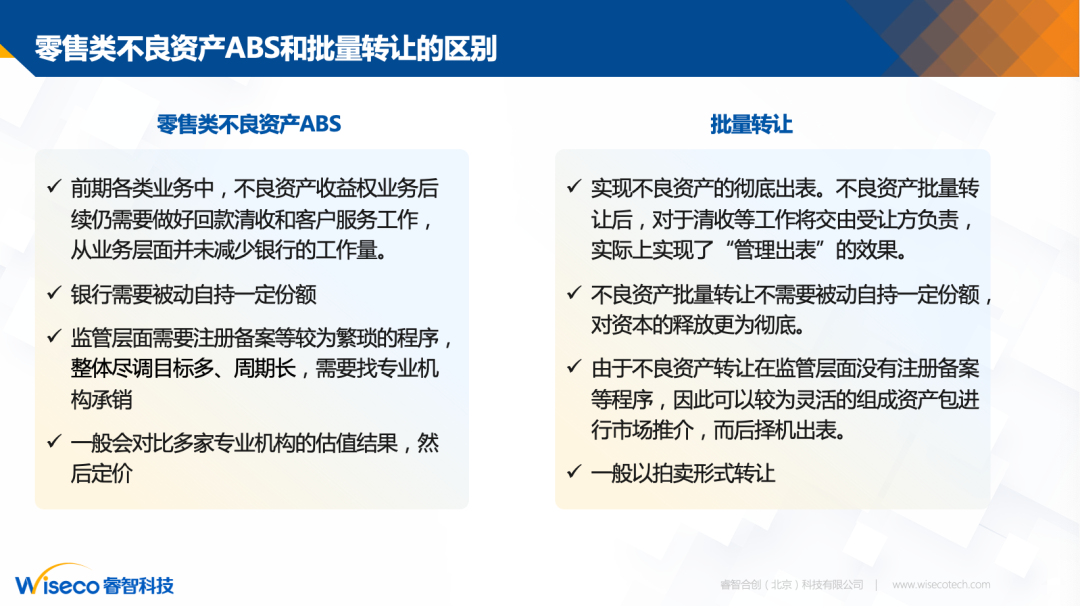

資料來源:睿智科技《從諾貝爾獎到不良資産處置》培訓課件“按是否對(duì)公,銀行的不良資産可分爲兩(liǎng)類,一是對(duì)公;二是零售類,債務人主要是個人。”睿智科技評分研發(fā)專家表示,金融科技在零售類不良資産處置中的應用廣泛,前景廣闊。零售類不良資産處置主要分爲資産證券化(ABS)和批量轉讓兩(liǎng)種(zhǒng)模式。

資料來源:睿智科技《從諾貝爾獎到不良資産處置》培訓課件

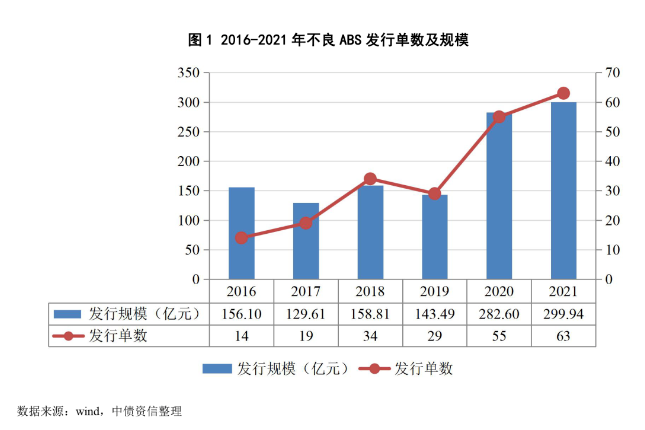

2021年1月,中國(guó)銀保監會(huì)印發(fā)了《關于開(kāi)展不良貸款轉讓試點工作的通知》,自2012年以來被(bèi)禁止了將(jiāng)近10年的零售類不良資産批量轉讓業務以試點模式重啓。“首批參與試點銀行包括6家國(guó)有控股大型銀行和12家全國(guó)性股份制銀行。”睿智科技評分研發(fā)專家介紹,“參與試點的個人貸款範圍以已經(jīng)納入不良分類的個人消費信用貸款、信用卡透支、個人經(jīng)營類信用貸款爲主。” 批量處置更利于銀行不良資産的“出表”,一般以拍賣的方式進(jìn)行。而早在2016年4月,中國(guó)銀行間市場交易商協會(huì)就發(fā)布了《不良貸款資産支持證券信息披露指引(試行)》,吹響了不良貸款ABS重啓的号角。截至2021年底,目前國(guó)内不良類ABS累計已發(fā)行200餘單,累計發(fā)行總額超過(guò)1100億元。資料來源:中債資信《不良類ABS2021年大盤點》“受新冠肺炎疫情影響,銀行業資産質量受到明顯沖擊。零售類不良資産相比對(duì)公類不良資産出現了更快的增長(cháng)趨勢。”睿智科技評分研發(fā)專家說道(dào),2020年以後(hòu),由于信用風險進(jìn)一步下沉,借款人收入的下降直接導緻還(hái)款能(néng)力的惡化,銀行表内的信用卡不良貸款規模攀升壓力進(jìn)一步增加。“信用卡不良ABS作爲個人信用類不良ABS中最主要的品種(zhǒng),未來發(fā)行量預計將(jiāng)再創新高,産品市場地位以及重要性日益提升。”睿智科技評分研發(fā)專家介紹,2020年疫情過(guò)後(hòu),不良資産回收率短期呈現出先升後(hòu)降的趨勢。長(cháng)期來看,不良資産回收率仍然延續波動下降的趨勢。因此,對(duì)不良資産ABS的估值顯得尤爲重要,也就是對(duì)回收率的精準估計。睿智科技評分研發(fā)專家表示,大數據分析可以适當解決零售類不良ABS估值,人工智能(néng)可以重構和優化不良資産催收流程,提高催收效率。在零售不良資産證券化中,底層資産估值的技術難點在于資産池數量過(guò)于龐大,需要考慮的維度過(guò)多,金融機構不可能(néng)逐筆盡調估值;如果估值過(guò)低,對(duì)銀行成(chéng)本和利潤會(huì)産生很大影響;如果估值過(guò)高,市場對(duì)産品的接受程度會(huì)産生很大影響。“所以不良資産證券化産品估值定價問題就成(chéng)了産品發(fā)行的核心問題,也是行業發(fā)展的主要瓶頸。”睿智科技評分研發(fā)專家總結道(dào),“目前,信用卡ABS定價方法分爲兩(liǎng)階段,分别爲分池階段和調整階段。”分池階段要合理選取用于參考的曆史數據,對(duì)靜态池和資産池進(jìn)行聚類分池,匹配得到資産池初始回收率;調整階段,需考慮諸多因素消除靜态池和資産池之間的差異,修正以曆史預測未來的偏差,得到最終毛回收率。

據了解,2019年4月,工信部爲響應打黑除惡的政策,牽頭八部委以及電信運營商聯合整治暴力催收,這(zhè)一行動直接影響了信用卡不良ABS的實際回收。

“對(duì)于受影響較大的銀行,可以根據曆史已發(fā)行産品真實回收波動情況确定特殊事(shì)件折扣值,對(duì)産品估值進(jìn)行酌情下調。”睿智科技評分研發(fā)專家表示。

回收率的影響因素非常多,如逾期期限、未償本金、利息餘額、借款人還(hái)款能(néng)力、年齡分布、獲得的授信額度、年收入、地域、職業、學(xué)曆等。“但金融機構以往很難考慮到這(zhè)些因素,一方面(miàn)因爲以往這(zhè)些數據不易獲取,另一方面(miàn)因爲數據處理的技術尚不成(chéng)熟。”睿智科技評分研發(fā)專家表示,如今,随著(zhe)大數據、人工智能(néng)等信息技術的發(fā)展,零售不良ABS的估值難題正逐步得到解決。

“在零售不良ABS發(fā)行後(hòu),金融機構可以運用睿智科技的大數據産品實時監控底層資産的狀态變化,及時調整估值判斷,實現對(duì)ABS全周期追蹤和評估,幫助相關機構、投資者及時做出決策。”睿智科技評分研發(fā)專家表示。

此外,人工智能(néng)還(hái)可以重構和優化零售不良催收流程。過(guò)去,催收屬于勞動密集型行業,需要耗費大量的人工。而借助于金融科技可以實現智能(néng)催收,可以從解決客戶失聯、建立智能(néng)催收策略模型、使用智能(néng)催收機器人三個方面(miàn)提升傳統的零售不良催收流程,從而實現業務流程自動化和效率提升。

如今,經(jīng)濟下行期信貸環境惡化,疫情影響疊加強監管對(duì)逾期資産處置合規性要求日益增高,逾期資産回收難度持續加大;行内逾期階段模型效果衰退且内外部數據融合不足,缺乏精細化模型策略體系建設規劃和實施,無法支持業務可持續性發(fā)展。

根據逾期客戶風險特征、産品、渠道(dào)、賬齡、金額、曆史貸款和還(hái)款情況,通過(guò)睿智科技領先的環節決策科學(xué)方法及分析技術,打造居于國(guó)内領先地位的數據驅動、跨逾期段資産清收模型策略體系,可實現風險壓降、投入産出比以及客戶體驗三大指标的平衡。

睿智科技綜合運用智能(néng)語音、短信、電催、分行、委外、調解法訴、資産轉讓等工具手段,完成(chéng)數據驅動與專家運營經(jīng)驗相結合的綜合逾期資産清收策略組合方案,可實現人力成(chéng)本節約、回收率提升、不良餘額減少等目标,業務價值巨大。

如對(duì)上述培訓内容感興趣,或者想了解更多睿智科技産品或服務信息,請随時聯系貴司專屬的睿智科技銷售,或請緻電010-87982888以及來函business@wisecotech.com 與我們聯系,敬請注明公司及職位信息。