您想了解數百位金融機構領導及專家對(duì)信貸市場風險、行業發(fā)展動向(xiàng)的最新判斷和觀點嗎?

您想了解貸款總規模超1000億元的金融機構最關注的重點業務有哪些嗎?

您想了解銀行、持牌消金、互聯網平台、汽車金融等各類金融機構怎樣(yàng)保證盈利水平嗎?

您想了解抵押類貸款、信用類貸款等主流貸款産品當前定價範圍嗎?

這(zhè)些問題,盡可在國(guó)内首家市場化個人征信機構百行征信與國(guó)内領先的金融科技企業睿智科技聯合推出的《信貸市場行業風險洞察力報告》中找到答案。

該報告也是自今年7月睿智科技發(fā)布的《信貸市場行業風險調研》第一期報告後(hòu)的第二期,受到了來自國(guó)有大行、股份制銀行、民營銀行、區域銀行、持牌消金、大型互聯網金融機構、汽車金融公司等衆多客戶的持續關注與支持。在此也向(xiàng)各家機構夥伴表示真誠的感謝,相信在大家的深度認可與廣泛參與下,我們對(duì)行業的洞察力會(huì)愈發(fā)深入,助力行業夥伴實現業務最優化及精益增長(cháng)。

《信貸市場行業風險洞察力報告》從12類機構、5大指标維度、25個關鍵指标深度對(duì)當前金融信貸市場風險預期和業務發(fā)展方向(xiàng)進(jìn)行分析洞察,主要内容包括如下五部分:

1、當前風險形勢重要觀察

2、業務發(fā)展舉措及趨勢

3、數據及征信服務洞察

4、監管政策洞察

5、不良資産處置洞察

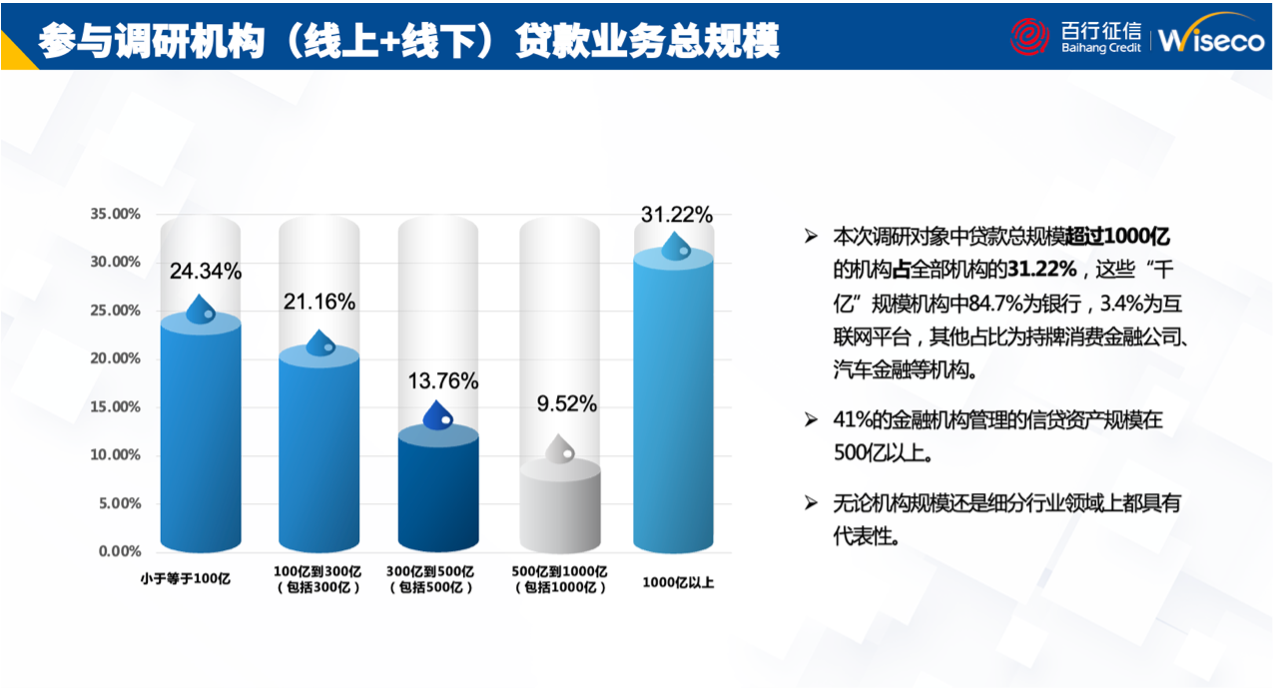

本次參與調研的機構無論從機構規模還(hái)是細分領域上都(dōu)具有代表性,其中貸款總規模超過(guò)1000億的機構占全部機構的31.22%,“千億”規模機構中84.7%爲銀行,3.4%爲互聯網平台,其他占比爲持牌消費金融公司、汽車金融等機構。

資料來源:百行征信-睿智科技《信貸市場行業風險洞察力報告》

本次調研對(duì)象所提供的信貸産品覆蓋市場上主流貸款産品,其中小額現金分期或消費分期占比最多,爲30.10%;信用卡或信用循環貸占比22.49%;大額現金分期或消費分期、抵押或擔保類貸款比例不多,分别爲16.39%和16.22%;車貸爲8.86%。

就參與調研機構信貸産品定價範圍來看,接近94%的機構産品利率定價低于24%,比例高于上次調研的占比(上期占90%)。在參與調研的機構中,前四位最主流的信貸産品分别爲個人小額信貸産品(授信件均1〜3萬左右),個人中、大額信貸産品(授信件均3〜10萬及授信件均10〜20萬)及授信件均小于1萬的個人微額貸款産品。

01風險好(hǎo)于預期、整體指标略有上升

——機構對(duì)當前風險形勢重要觀察

調研顯示,2022年Q3實際風險表現情況樂觀于之前預期,但整體風險水平還(hái)是略有上升,小額現金分期或消費分期依舊是平均不良率最高的信貸産品。而審批通過(guò)率方面(miàn),近6個月維持穩定,部分大型互聯網平台出現上升的情況。

銀行機構普遍反饋風險水平爲上升或持平:超過(guò)半數的銀行機構反饋Q3的不良率較上半年呈現不同程度的上升趨勢。近6個月審批通過(guò)率保持平穩趨勢,預測未來6個月風險變化爲持平或略有下沉。

而相較于銀行機構,非銀機構對(duì)于自身的資産質量持相對(duì)更爲樂觀的态度:非銀機構整體風險“穩中向(xiàng)好(hǎo)”,“穩”體現在60%左右的非銀機構反饋2022年Q3的整體風險呈現持平趨勢或小幅上升。除汽車金融和融資租賃反饋風險有小幅度上升,其他類型的金融機構表示風險都(dōu)有不同程度的下降,其中大型互聯網平台反饋整體風險情況爲下降或持平。

2022年Q3進(jìn)件客群質量整體水平保持平穩或略有下降,較上期調研,整體水平趨勢變好(hǎo)。

資料來源:百行征信-睿智科技《信貸市場行業風險洞察力報告》

2022年9月全行業信貸産品不良率中小額現金分期或消費分期平均不良率最高,爲2.4%,其次爲循環類貸款産品(信用卡),平均不良率爲2.16%。

調研顯示,2022年Q3全行業信貸産品實際發(fā)生的首逾率走勢偏好(hǎo),全行業信貸産品入催率與之前預測基本持平,全行業信貸産品C-M1滾動率持平,小有上升。

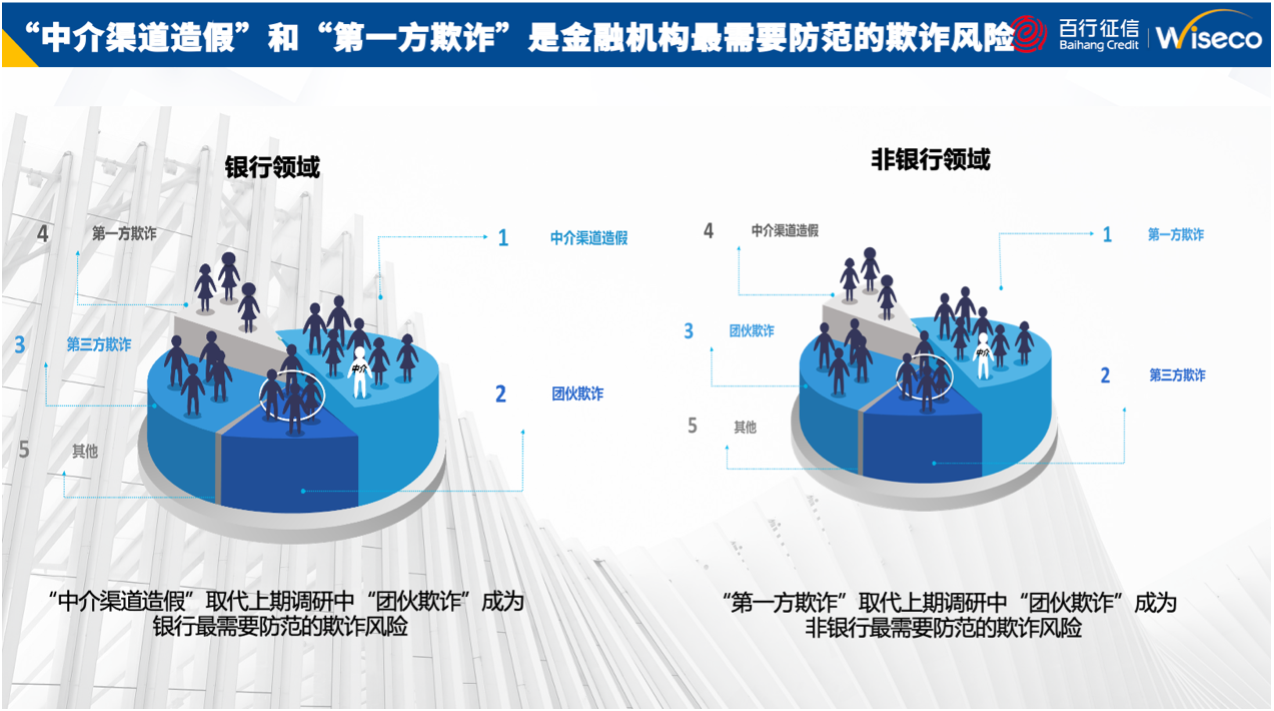

“中介渠道(dào)造假”和“第一方欺詐”是金融機構最需要防範的欺詐風險。

資料來源:百行征信-睿智科技《信貸市場行業風險洞察力報告》

02心态陽光、積極應對(duì)

——業務發(fā)展趨勢及舉措建議

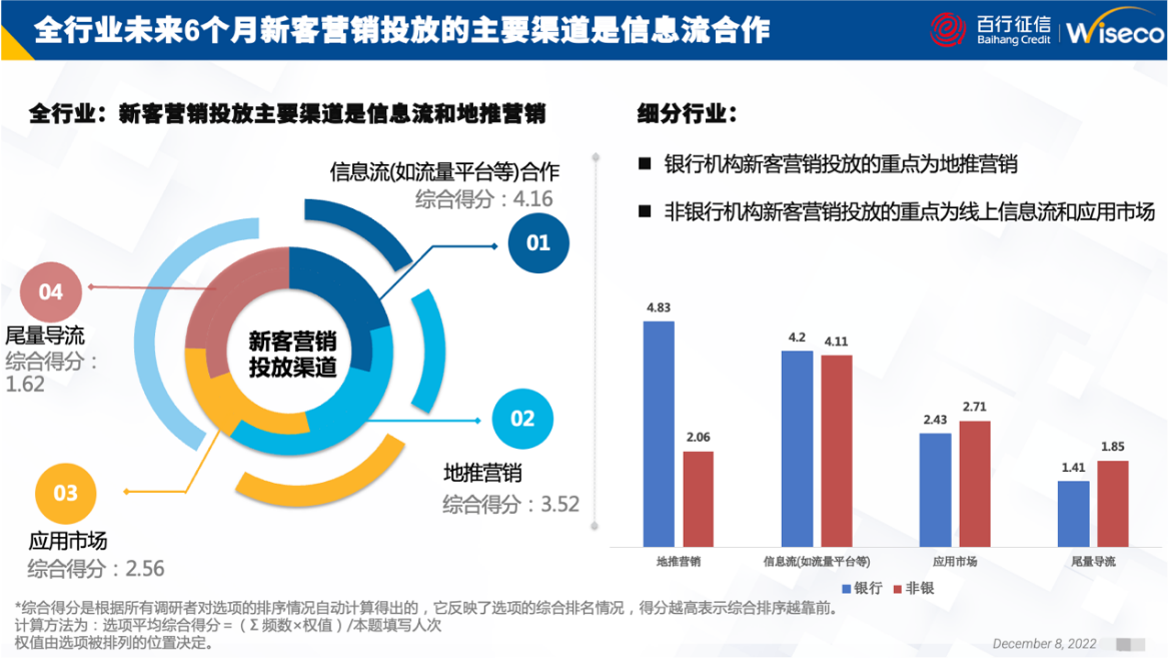

在本次調研我們收回的幾百份調查問卷中,金融機構負責人普遍希望通過(guò)“做優客群質量,降低風險成(chéng)本”來保證當前産品盈利水平;并紛紛表示他們下一階段最想發(fā)展的非風控領域業務能(néng)力是“獲客營銷能(néng)力”,而信息流合作則會(huì)成(chéng)爲金融機構新客營銷投放的主要渠道(dào)。就新營銷投放主要渠道(dào)而言,銀行機構新客營銷投放的重點爲地推營銷;非銀行機構新客營銷投放的重點爲線上信息流和應用市場。

資料來源:百行征信-睿智科技《信貸市場行業風險洞察力報告》

2022年Q3全行業機構客戶投訴率較之前基本持平,催收和息費問題構成(chéng)了全行業機構2022年Q3最大的投訴原因。金融機構應對(duì)風險波動以“調整客群結構、優化風險策略”爲綜合排名第一的首選方式。

爲擁抱監管,針對(duì)“反催收聯盟”、客戶投訴黑産等行業問題,百行征信聯合睿智科技新增“移動端高危異常偵測”産品,可助力金融機構建立有效客戶服務預警機制,做好(hǎo)客戶服務工作。

03注重安全合規、加強與持牌征信機構合作

——數據及征信服務洞察及建議

2021年8月20日,十三屆全國(guó)人大常委會(huì)第三十次會(huì)議表決通過(guò)了《中華人民共和國(guó)個人信息保護法》并于2021年11月1日起(qǐ)施行,進(jìn)一步明确了征信機構和信息提供者的責任義務和信息主體的權利,完善了征信業務中企業/個人信息的處理規則,并對(duì)合規整改期限提出具體要求。

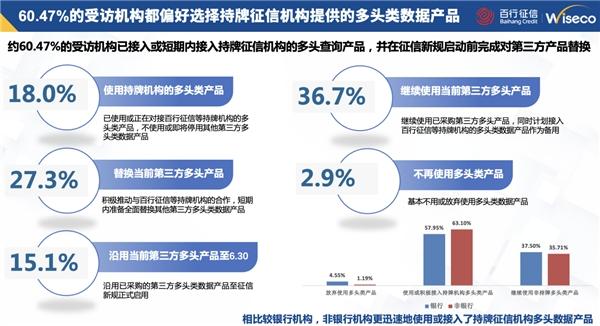

百行征信與睿智科技聯合出品的《信貸市場行業風險洞察力報告》顯示,約有60.47%的受訪機構已接入或短期内接入持牌征信機構的多頭查詢産品,并在征信新規啓動前完成(chéng)對(duì)第三方産品替換。相比較銀行機構,非銀行機構更迅速地使用或接入了持牌征信機構多頭數據産品。

資料來源:百行征信-睿智科技《信貸市場行業風險洞察力報告》

04緊跟國(guó)家政策指引、探尋多樣(yàng)方式改善

——監管政策洞察及建議

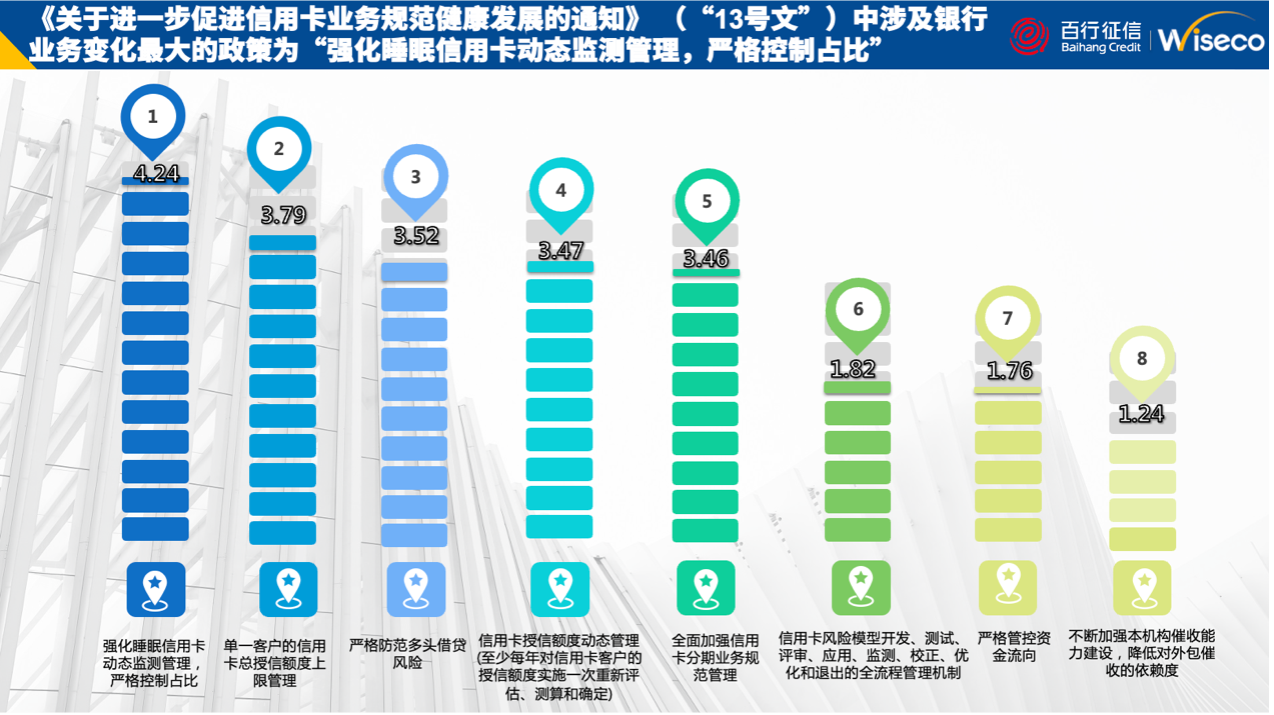

爲規範信用卡業務,2022年7月7日,中國(guó)銀保監會(huì)、中國(guó)人民銀行發(fā)布了《關于進(jìn)一步促進(jìn)信用卡業務規範健康發(fā)展的通知》(13号文),其中涉及銀行業務變化最大的政策爲“強化睡眠信用卡動态監測管理,嚴格控制占比”,并明示銀行長(cháng)期睡眠信用卡率超過(guò)20%的銀行業金融機構不得新增發(fā)卡、信用卡分期餘額不得再分期等。

資料來源:百行征信-睿智科技《信貸市場行業風險洞察力報告》

05與專業、專注的第三方科技公司合作

——不良資産處置洞察及建議

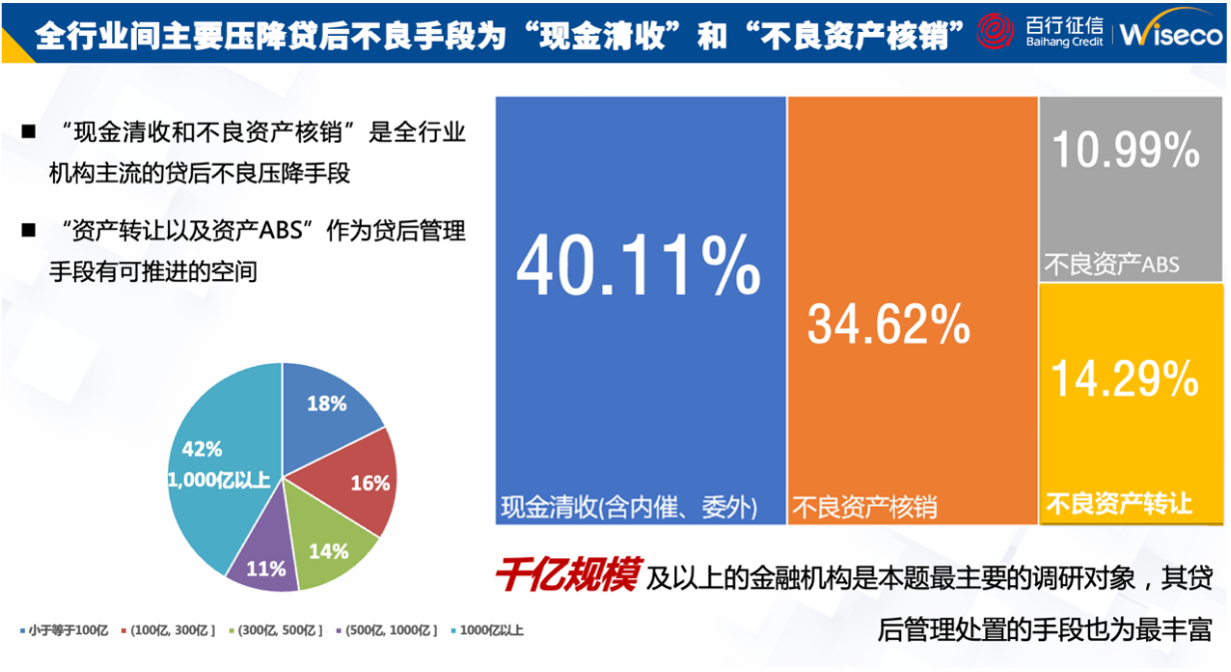

據報道(dào),截至2022年二季度末,商業銀行不良貸款餘額2.95萬億元,較年初增加1069億元,不良貸款率1.67%,較年初下降0.06個百分點。銀行業金融機構持續加大不良資産處置力度,上半年累計處置的不良資産較上年同期多處置接近2200億元。

對(duì)于貸後(hòu)不良壓降手段,目前全行業機構主流的方式爲現金清收和不良資産核銷,分别占比40.11%和34.62%;同時“資産轉讓以及資産ABS”作爲貸後(hòu)管理手段有可推進(jìn)的空間。

資料來源:百行征信-睿智科技《信貸市場行業風險洞察力報告》

在貸後(hòu)管理業務方面(miàn),金融機構在貸後(hòu)管理業務措施方向(xiàng)各有側重。其中,銀行機構更偏好(hǎo)采用“人工電話、短信催收、上門催收”的方式;非銀機構則偏好(hǎo)采用“AI語音、機器人電催”的方式。

無論是銀行機構還(hái)是非銀機構,大家都(dōu)偏重“利用大數據産品實現貸中貸後(hòu)的有效監控”,利用“催收分件系統”配合“有效的催收策略”進(jìn)行精細化管理、運用“訴訟手段”進(jìn)行追讨。

睿智科技在不良資産處置方面(miàn)亦有許多經(jīng)驗和案例幫助金融機構。普惠評分研發(fā)專家表示:個人綜合信用評分可以适當解決零售類不良貸款ABS的合理估值問題;同時睿智科技擁有豐富的全流程風險管理經(jīng)驗,可提供全流程、全方位的風險管理咨詢方案,幫助客戶進(jìn)行貸前風險防範、風險壓降,貸中不良預警及貸後(hòu)不良優化管理。

如對(duì)上述調研報告内容感興趣,或者想了解更多睿智科技軟件或服務信息,請随時聯系貴司專屬的睿智科技銷售,或請緻電010-87982888以及來函business@wisecotech.com 與我們聯系。

未來,百行征信和睿智科技將(jiāng)持續發(fā)布行業調研報告,形成(chéng)系列深度行業研究。敬請關注睿智科技微信公衆号。

調研報告聯合出品方介紹

關于百行征信

百行征信有限公司是在中國(guó)人民銀行監管指導下,由中國(guó)互聯網金融協會(huì)聯合8家機構,按照“共商、共建、共享、共赢”原則共同發(fā)起(qǐ)組建的市場化征信機構。

2018年,百行征信獲得我國(guó)第一張個人征信業務牌照,并落戶深圳福田。2020年7月,百行征信在深圳人民銀行完成(chéng)了企業征信業務經(jīng)營備案,成(chéng)爲國(guó)内首家同時擁有個人征信和企業征信雙業務資質的市場化機構。

百行征信作爲中國(guó)個人征信業務市場化探索的先行者,以爲全社會(huì)提供最完善的征信服務爲使命,緻力于完善數據資源體系,提高征信産品和服務能(néng)力,推動征信生态圈建設,不斷加強信息安全和征信權利保護。

關于睿智科技

睿智合創(北京)科技有限公司成(chéng)立于2014年6月,總部位于北京,并在上海、廣州、深圳、濟南設有分公司。睿智科技以“打破金融信息非對(duì)稱,促進(jìn)金融繁榮與普惠”爲使命,通過(guò)提供大數據評分、分析咨詢、風險賦能(néng)、軟件與實施,在零售信貸生命周期的各個階段都(dōu)提供了行業領先的産品和服務,幫助金融機構完善信貸全流程業務風險管理能(néng)力和數字化客戶經(jīng)營能(néng)力,實現業務最優化及精益增長(cháng)。

睿智科技是純内資的國(guó)家高新技術企業、北京市專精特新“小巨人”企業,擁有多項技術專利和國(guó)家相關權威認證。睿智科技專注于創新研發(fā),以爲中國(guó)企業提供世界一流的産品、技術創新和專家服務爲目标,幫助客戶在關鍵決策方面(miàn)獲得更好(hǎo)的專業性和影響力。