汽車金融欺詐案件頻發(fā),難以有效防控,應如何應對(duì)?

車輛變賣處置黑産的多樣(yàng)性,應如何精确化把控?

新客群在還(hái)款、欺詐等方面(miàn)存在難以把控的多重風險,怎麼(me)辦?

貸後(hòu)監控預警不能(néng)精确識别把控,如何提升監控效率?

當MOB >=6時,即在賬月份大于或等于半年時,汽車金融提供商主要面(miàn)臨的是信用風險,主要運用申請評分卡與自動化審批策略,在防範信用風險同時,有效提升審批時效與客戶體驗。

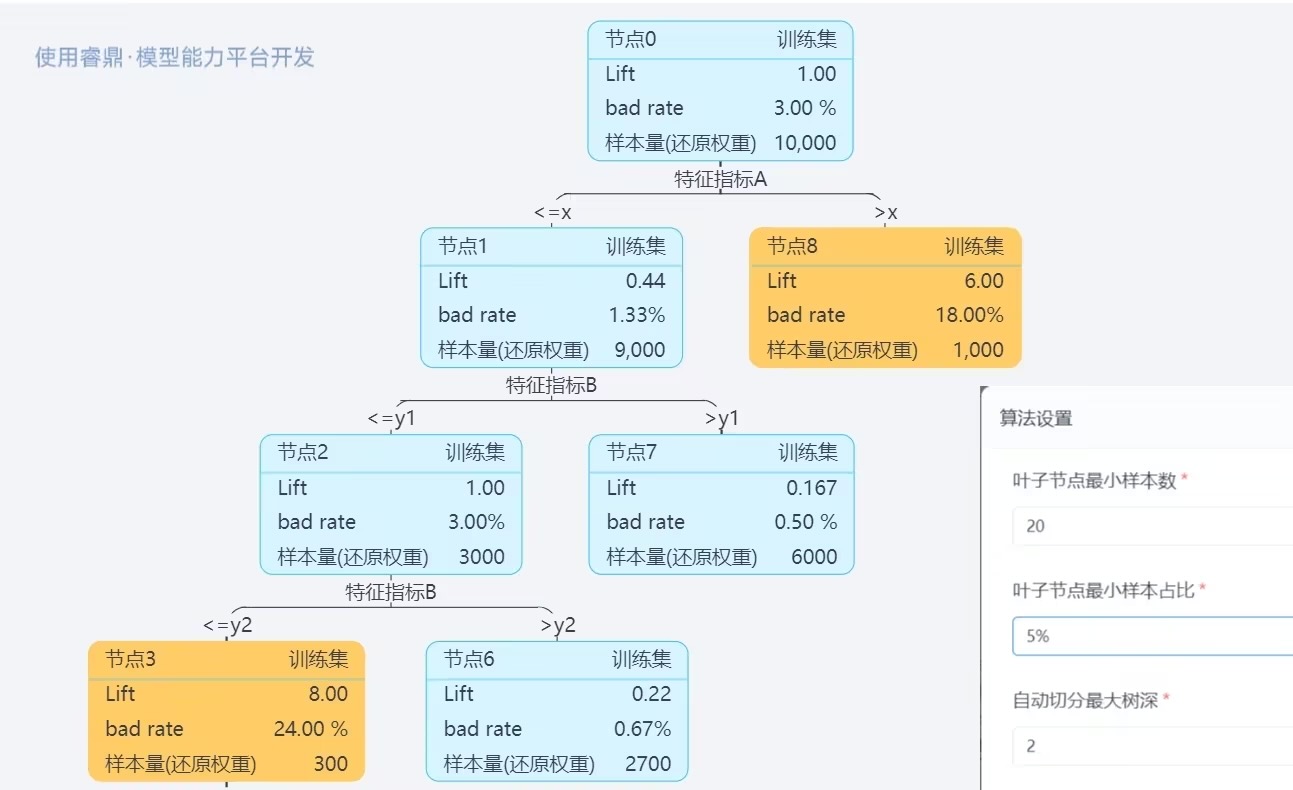

睿智科技已成(chéng)功爲多家知名汽車金融公司開(kāi)發(fā)高性能(néng)的申請審批模型策略,模型KS普遍達到60%水平,在控制風險前提下,實現70%以上的高度自動化審批流程。

如今,反欺詐模型和風險評分卡已成(chéng)爲汽車金融風控重要手段,高精度的風險量化評估需要更爲複雜的模型算法作爲支撐。基于差異化客戶分層,運用馬爾可夫模型和前瞻性預測模型,可以對(duì)客戶信貸生命周期風險變化進(jìn)行動态的精準預測。

馬爾可夫随機過(guò)程模拟

馬爾可夫模型是一種(zhǒng)用于描述随機過(guò)程的數學(xué)模型,它在自然語言處理、金融風險管理、生物信息學(xué)等領域都(dōu)有廣泛的應用。睿智科技基于馬爾可夫概率随機過(guò)程原理,按賬齡分階段精細模拟和預測生命周期風險變化趨勢,風險差異化的全生命周期違約概率預測精準度達90%+。

睿智科技的風險前瞻性預測模型,則通過(guò)開(kāi)發(fā)宏觀經(jīng)濟模型把握行業整體風險趨勢,并應用微觀業務模型反映汽車金融機構内部信貸政策調整,宏觀與微觀相結合的方式實現前瞻性動态預測未來風險損失趨勢,目前風險前瞻性預測模型精準度達80%+。

此外,睿智科技搭建了汽車金融全方位風險特征指标庫,收錄宏觀和微觀各類型風險特征近3000維,并基于這(zhè)些數據維度,加工成(chéng)汽車金融策略可以用的指标;在此基礎上建模過(guò)程可自動完成(chéng),非常便捷,節約了非常大的人力成(chéng)本。目前睿智科技利用汽車信貸人群進(jìn)行針對(duì)性評分模型開(kāi)發(fā)而推出的汽車金融專屬評分,在汽車金融客群上的效果表現驚豔,超标準綜合評分産品KS10個基本點。

如果大家對(duì)汽車金融模型及評分感興趣,歡迎聯系我們。下一篇我們會(huì)講講汽車金融常見風險管理痛點以及如何應對(duì),請持續關注小睿。

聯系我司專屬的睿智科技銷售

緻電010-87982888

來函business@wisecotech.com